Нечёткое отображение как инструмент для расчёта ожидаемой эффективности инвестиционного проекта в условиях неопределённости

Стадникова Татьяна Александровна,

аспирант кафедры управления проектами и программами Российского экономического университета им. Г. В. Плеханова.

В теории принятия инвестиционных решений часто приходится оценивать различные величины, имеющиеся в распоряжении лица, принимающего решение (ЛПР): сроки проекта, качество ресурсов, бюджетные ограничения, параметры внешней среды и др. Однако в практике проектного управления часто встречаются ситуации, в которых исходные условия задачи (объем инвестиций, спрос на 1 м2 жилплощади, временные рамки проекта и др.) нечетко определены. Разработка подходящей методологии для решения этой проблемы может быть основана на логике нечеткого исчисления, так как она позволяет описывать неопределенные или неточные процентные ставки, волатильность цен на строительную продукцию в сочетании со стохастическим (рискованным) характером рыночной экономики.

Рассмотрим, например, модель капиталовложений для инвестора (заказчика), в которой рассматривается возможность инвестирования в объект жилищной жилищного строительства. В качестве объекта практической реализации результатов исследования автором был выбран инвестиционно-строительный проект 24-х этажного индивидуального панельного дома серии И-155, реализуемый ЗАО «СУ-155» по адресу: г. Москва, Новые Кузьминки, квартал 117, корпус 6А. Для того чтобы принять обоснованное решение, предприятию необходимо предсказать, какой денежный поток сгенерируют инвестиции в течение экономической жизни проекта и обеспечат ли они необходимый уровень доходности на вложенные фонды. Таким образом, руководству фирмы необходимо оценить изменение суммы выручки (EBIT) по итогам реализации инвестиционно-строительного проекта.

Согласно бизнес-концепции проекта, общая потребность в инвестициях была оценена в размере 344 344,955 тыс. руб. ($ 11,48 млн. без НДС и $ 13,55 млн. с НДС или $ 744 на 1 кв.м. общей площади здания). Инвестиционные издержки проекта приняты по сметной документации «ЗАО СУ-155» на строительство 24-х этажного панельного дома серии И-155 (см. таблицу 1). Горизонт планирования проекта составляет 15 лет. Придерживаясь консервативной политики ценообразования, на протяжении прогнозного периода предусмотрен рост цен в размере инфляции (6%). С учетом указанных допущений средняя выручка после выхода на плановые значения составит 152293,5 тыс. руб.

Таблица 1.

Инвестиционные издержки проекта.

|

Год реализации Наименование |

2012 |

2013 |

2014 |

Итого |

|

1. Инвестиционная деятельность (тыс. руб.) |

|

|

|

|

|

1. Выкуп права аренды земельного участка |

34 536,32р. |

|

|

34 536,32р. |

|

2. ПИР и авторский надзор |

10 818,14р. |

|

|

10 818,14р. |

|

3. СМР (в т.ч. временные здания и сооружения, подгот. работы и подземная автостоянка) |

- р. |

127 368,98р. |

122 374,11р. |

249 743,09р. |

|

4. Прочие работы и затраты (в т.ч. обременения) |

555,29р. |

1 604,16р. |

4 010,40р. |

6 169,85р. |

|

5. Внешние инженерные сети |

1 736,47р. |

2 122,35р. |

- р. |

3 858,83р. |

|

6. Резерв средств на непредвиденные работы и затраты |

54,96р. |

1 648,72р. |

3 792,05р. |

5 495,73р. |

|

7. Консультационные и юридические услуги |

210,00р. |

35,00р. |

105,00р. |

350,00р. |

|

8. Предпусковые расходы (ввод объекта в эксплуатацию) |

- р. |

- р. |

1 248,72р. |

1 248,72р. |

|

9. Содержание службы заказчика и технадзор |

327,53р. |

1 310,12р. |

1 310,12р. |

2 947,78р. |

|

10. Благоустройство (в т.ч. озеленение) |

- р. |

- р. |

26 679,07р. |

26 679,07р. |

|

11. Накладные и ОХР |

99,90р. |

1 173,79р. |

1 223,74р. |

2 497,43р. |

|

Cash-flow по инвестиционной деятельности |

48 338,61р. |

135 263,13р. |

160 743,22р. |

344 344,95р. |

На основании расчётов финансово-экономической модели проекта были получены результаты его технико-экономического обоснования (см. таблицу 2). Представленные показатели эффективности ранжируют проект как не капиталоёмкий, но с высоким уровнем капитализации прибыли. Сумма возвратного чистого денежного потока на 613% выше объема инвестиционных затрат. Полученные данные указывают на финансовую реализуемость и экономическую целесообразность инициации данного проекта.

Таблица 2.

Технико-экономические показатели проекта.

|

Наименование показателей |

Значение показателей |

|

Площадь нового строительства, всего |

12791,23 кв. м. |

|

Инвестиционные издержки, всего |

344344,95 тыс. руб. |

|

Общая трудоемкость СМР |

236069,42 чел/час |

|

Строительная себестоимость 1 кв.м. |

19,42 тыс. руб. |

|

Инвестиционная себестоимость 1 кв.м. |

22,31 тыс. руб. |

|

Выручка (EBIT) |

1 040 183,07 тыс. руб. |

|

Срок окупаемости с начала реализации проекта (DPB) |

3,9 года |

|

Чистая текущая стоимость проекта (NPV) |

277403 тыс. руб. |

|

Внутренняя норма доходности (IRR) |

56,71% |

|

Модифицированная внутренняя норма рентабельности (MIRR) |

25,9%. |

|

Коэффициент рентабельности собственного капитала (ROIC) |

17,53% |

|

Коэффициент рентабельности инвестиций (ROI) |

2,61 |

|

Индексы доходности проекта: ИД (затрат)=2,92; ИД (диск. затрат)=3,17; ИД (инвестиций)= 2,93; ИД (диск. инвестиций)= 2,09. |

|

Согласно вышеприведенным расчётам, проект является прибыльным. Однако для комплексной оценки, нам необходимо рассчитать эффективность проекта с учётом неопределённости входных параметров. Проведём исследование и оценку результатов практического применения инструмента экономико-математического моделирования – нечёткого отображения – для оценки ожидаемой эффективности ИП в условиях неопределённости.

Согласно [3], в моделях принятия решений важную роль играет отображение, которое каждому возможному действию ЛПР ставит в соответствие реакцию системы на это действие. Пусть, например, действие ЛПР состоит в выборе суммы инвестиций из множества X, а состояние системы (фирмы) описывается суммой её выручки (EBIT) из множества Y. Множество X называется областью определения отображения, а Y –областью значений.

Пусть ![]() – заданное

отображение,

– заданное

отображение, ![]() —

нечеткое подмножество капитальный вложений I0 множества

—

нечеткое подмножество капитальный вложений I0 множества ![]() с функцией

принадлежности

с функцией

принадлежности ![]() .

В соответствии с принципом обобщения образ

.

В соответствии с принципом обобщения образ ![]() при отображении

при отображении ![]() определяется как нечеткое

подмножество множества

определяется как нечеткое

подмножество множества ![]() , представляющее собой совокупность пар

вида

, представляющее собой совокупность пар

вида

![]() , (1)

, (1)

где ![]() – функция принадлежности образа.

– функция принадлежности образа.

Функцию принадлежности ![]() можно записать в виде

можно записать в виде

![]() , (2)

, (2)

где множество ![]() для любого фиксированного

для любого фиксированного ![]() имеет вид

имеет вид ![]() т.е. представляет

собой множество всех элементов

т.е. представляет

собой множество всех элементов ![]() , образом каждого из которых при

отображении

, образом каждого из которых при

отображении ![]() является

элемент

является

элемент ![]() .

.

Применительно к нашей задаче, однозначное отображение φ из X в Y каждой сумме инвестиций ставит в соответствие сумму результирующей выручки, определяя, по сути, модель системы (фирмы). Типичный вид этого отображения можно задать формулой φ(x) = s(1- exp(-λx)), где параметр s – это максимальная емкость рынка жилищного строительства г. Москвы, а λ – эластичность спроса по цене жилищных объектов категории В. По данным соответствующих источников и [1], s = 2100 тыс. кв. м. [1], λ =0,002[2]. Тогда вложение в проект x = 344,34 млн. руб. приводит к сумме выручки y ≈ 1 045,3 млн. руб. (данные подтверждаются расчётам на основе проектно-сметной документации СУ-155, согласно которым выручка (EBIT) = 1 040, 18 млн. руб., то есть точка y ≈ 1045,3 млн. руб. является образом точки x = 344,34 млн. руб. при отображении φ(x) = s(1- exp(-λx)).

Применим принцип обобщения в форме (1) для расширения

области определения нечеткого отображения. Нечеткое отображение можно описать

как отображение, при котором каждому элементу ![]() (капитальные вложения I0) ставится

в соответствие не конкретный элемент множества

(капитальные вложения I0) ставится

в соответствие не конкретный элемент множества ![]() (величина выручки (EBIT)), а в общем

случае некоторое нечеткое подмножество множества

(величина выручки (EBIT)), а в общем

случае некоторое нечеткое подмножество множества ![]() . Нечеткое отображение описывается функцией

вида

. Нечеткое отображение описывается функцией

вида ![]() ,

тогда функция

,

тогда функция ![]() при

фиксированном

при

фиксированном ![]() есть

функцией принадлежности нечеткого множества в Y, представляющего собой нечеткий

образ элемента

есть

функцией принадлежности нечеткого множества в Y, представляющего собой нечеткий

образ элемента ![]() при

данном отображении. Следовательно, для системы проектного управления нечеткое

множество

при

данном отображении. Следовательно, для системы проектного управления нечеткое

множество ![]() можно

трактовать как нечеткое описание реакции этой системы на управление

можно

трактовать как нечеткое описание реакции этой системы на управление ![]() .

.

Пусть в условиях нашего примера реакция системы известна

ЛПР лишь неточно, то есть отображение ![]() является нечетким. Скажем, для каждого выбора суммы

инвестиций xÎX его образом при

отображении

является нечетким. Скажем, для каждого выбора суммы

инвестиций xÎX его образом при

отображении![]() является

нечеткое множество возможной выручки с функцией принадлежности µ (y): = max[0;

1- (y-φ (x))/x], где функция «наиболее достоверной выручки» φ(x) = s(1-

exp(-λx)) взята из предыдущего примера.

является

нечеткое множество возможной выручки с функцией принадлежности µ (y): = max[0;

1- (y-φ (x))/x], где функция «наиболее достоверной выручки» φ(x) = s(1-

exp(-λx)) взята из предыдущего примера.

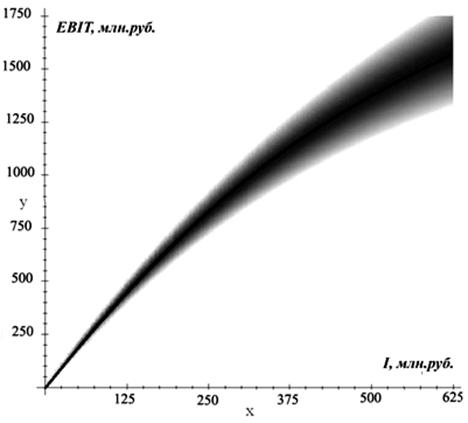

Рис. 1. Функция принадлежности нечеткого отображения.

Функция

принадлежности отображения ![]() изображена на рисунке 1, большему значению

функции принадлежности соответствует более темный тон. На этом же рисунке изображена

кривая φ(x) = s(1- exp(-λx)), на которой функция принадлежности

нечеткого отображения принимает максимальное значение, равное единице. Выбор

конкретного объема инвестиций можно понимать как четкую инструкцию – «что делать».

Пусть, однако, ЛПР (менеджер) хочет узнать реакцию системы (фирмы) на выбор

инвестиций в проект в размере «примерно 375 млн. руб.». Эта нечеткая инструкция

описывается некоторым нечетким множеством

изображена на рисунке 1, большему значению

функции принадлежности соответствует более темный тон. На этом же рисунке изображена

кривая φ(x) = s(1- exp(-λx)), на которой функция принадлежности

нечеткого отображения принимает максимальное значение, равное единице. Выбор

конкретного объема инвестиций можно понимать как четкую инструкцию – «что делать».

Пусть, однако, ЛПР (менеджер) хочет узнать реакцию системы (фирмы) на выбор

инвестиций в проект в размере «примерно 375 млн. руб.». Эта нечеткая инструкция

описывается некоторым нечетким множеством ![]() , и реакция системы будет образом

, и реакция системы будет образом ![]() этого

нечеткого множества при нечетком отображении

этого

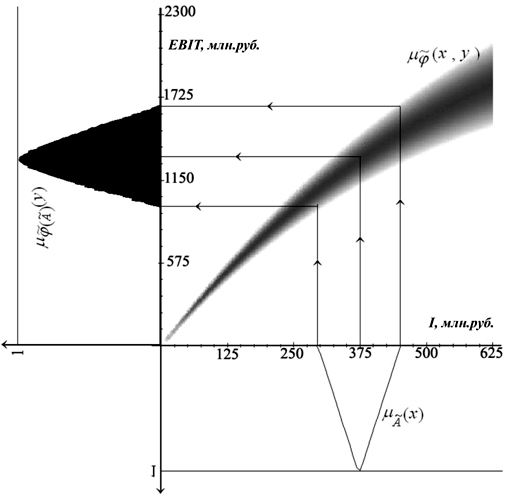

нечеткого множества при нечетком отображении ![]() . Образы нечетких множеств удобно строить следующим

образом (см. рисунок 2). На нем, так же как и на рисунке 1, изображена функция

принадлежности нечеткого отображения

. Образы нечетких множеств удобно строить следующим

образом (см. рисунок 2). На нем, так же как и на рисунке 1, изображена функция

принадлежности нечеткого отображения ![]() . Горизонтальная ось соответствует множеству X и

от нее вниз, «вверх ногами» строится функция принадлежности нечеткого множества

. Горизонтальная ось соответствует множеству X и

от нее вниз, «вверх ногами» строится функция принадлежности нечеткого множества

![]() – «примерно 375 млн.

руб.». Вертикальная ось соответствует множеству Y и от нее влево (повернутой на

90°) строится функция принадлежности образа

– «примерно 375 млн.

руб.». Вертикальная ось соответствует множеству Y и от нее влево (повернутой на

90°) строится функция принадлежности образа ![]() . Стрелки на рисунке 2 показывают направление

«переноса» точек нечеткого множества – образ нечеткого множества является

объединением образов точек этого множества с учетом их степени принадлежности.

. Стрелки на рисунке 2 показывают направление

«переноса» точек нечеткого множества – образ нечеткого множества является

объединением образов точек этого множества с учетом их степени принадлежности.

Рис. 2. Образ нечеткого множества при нечетком отображении.

По результатам проведённого исследования, автор пришел к выводу, что эффективный подход к оценке неопределённости экономического окружения состоит в использовании инструмента нечёткого отображения. Использование этого подхода позволяет решить проблему поддержки принятия объективных инвестиционных решений в условиях неопределенности, а также выбора оптимальных входных параметров проекта: объем инвестиций, спрос на 1 м2 жилплощади, временные рамки проекта, необходимое количество ресурсов и др.

Литература

1. Борисов А.Н., Крумберг О.А., Федоров И.П. принятие решений на основе нечетких моделей: примеры использования. Рига: Зинатне. 1990. 184с.

2. Леоненков А. Нечеткое моделирование в среде MATLAB и fuzzyTech. – СПб.: БХВ-Петербург, 2003. – 736 с.: ил.

3. Рутковская Д., Пилиньский М., Рутковский Л. Нейронные сети, генетические алгоритмы и нечеткие системы: Пер. с польск. И. Д. Рудинского. - М.: Горячая линия -Телеком, 2006. - 452 c.

4. Староверова Г.С. Экономическая оценка инвестиций. Учебное пособие. – М.: КНОРУС, 2008. – 312 с.

5. Sanches A.; Pamplona E., Jose A. Capital Budgeting Using Triangular Fuzzy Numbers. V Encuentro Internacional de Finanzas. Santiago, Chile, 2005.

6. Tah, H. M., Carr, V., J. A proposal for construction project risk assessment using fuzzy logic // Construction Management & Economics. – 2000.- Vol. 18, №4, pp. 491-500.

Поступила в редакцию 01.11.2012 г.

[1] По данным государственной программы города Москвы на среднесрочный период (2012-2016 гг.) «Жилище», утвержденной постановлением Правительства Москвы № 454-ПП от 27.09.2011 г.

[2] Квачадзе Р. Г. Развитие рынка нового жилья (на примере г. Москвы), автореферат диссертации на соискание ученой степени кандидата экономических наук, Москва-1999г.